0

2020年7月9日香港立法会通过《有限合伙基金条例草案》(“《条例草案》”)二读与三读程序、于7月17日在宪报刊发《有限合伙基金条例》(第637章)(“《有限合伙基金条例》”)后,2020年8月31日香港有限合伙基金(“有限合伙基金”,简称LPF)制度生效。通过LPF香港为基金管理公司提供了一个在开曼群岛等其他司法管辖区之外的特别行政区里建立封闭式基金架构的机会。

根据《2019年税务(对基金的利得税豁免)(修订)条例》(“IRO”)的统一基金豁免规定,凡符合IRO中“基金”定义的基金,均可获豁免缴付利得税。此类利润必须来自IRO所界定的“合格交易”或“附带交易”,才可获豁免。豁免无需事先批准,因为每个LPF可以自行评估豁免是否适用。此外,认购、转让或赎回LPF的权益,或LPF的利润分配,在香港均无须缴付任何印花税。当时香港政府表示有意对附带权益(Carried interest)提供有吸引力的税收优惠,但并未实施。

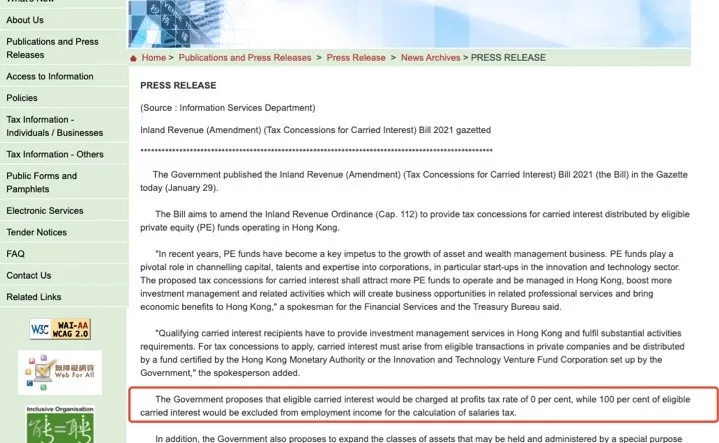

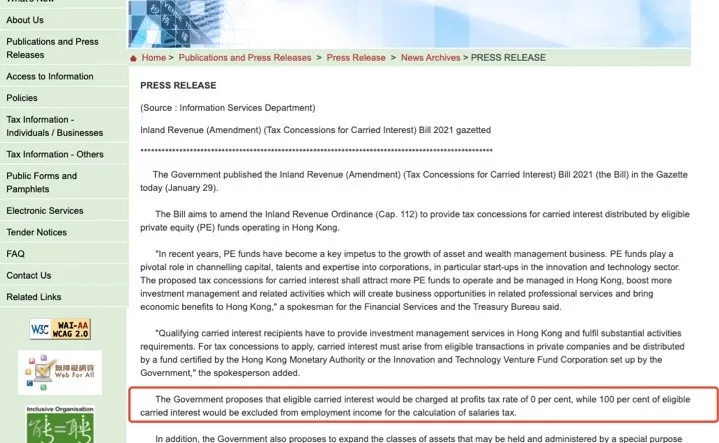

2021年1月29日,香港政府刊宪《2021年税务(修订)(附带权益的税务宽减)(Tax Concessions for Carried Interest)条例草案》(《条例草案》),就基金管理公司及雇员获发的附带权益,豁免全部利得税和薪俸税,并将在2月3日提交立法会进行首读。

具资格附带权益的税务宽减

具资格附带权益的税务宽减

条例草案旨在对具资格附带权益征收0%的利得税。另一方面,在计算薪俸税时,条例草案剔除了受雇入息中的全部具资格附带权益。

具资格附带权益(“Eligible carried interest”)

具资格附带权益,指某人士通过为经核证投资基金或创科创投基金公司(指明实体)提供投资管理服务按利润关联回报所收取或应累算的款项。

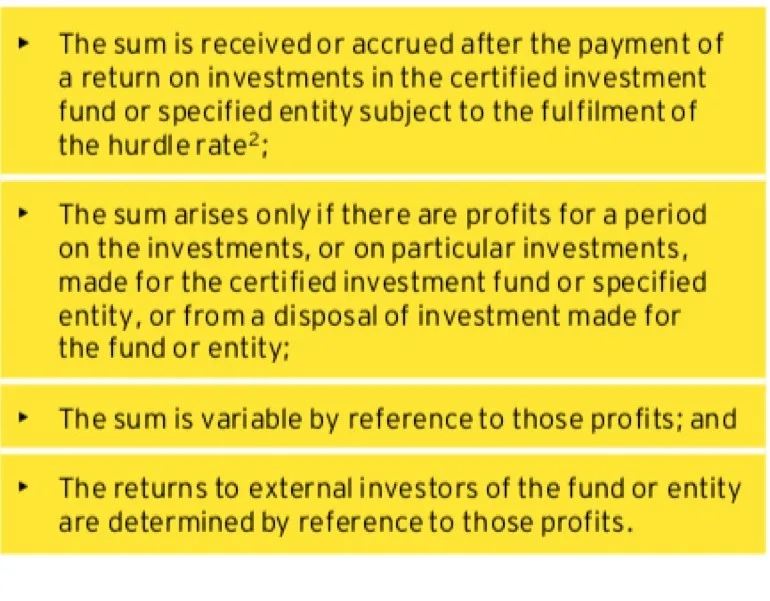

条例草案建议,如果款项满足以下所有条件,则属于利润关联回报:

1) 在支付经核证投资基金或指明实体的投资回报后收取或应累算,惟有关回报须达到门槛回报率;

2) 只在经核证投资基金或指明实体在某段期间就投资获利、就某一些特定投资获利,或该基金或实体在投资处置而获利时才产生;

3) 因应所得的利润而不同;以及

4)该基金或实体外部投资者的回报亦是参照该等利润而定。

参考:https ://www.lexology .com/library/detail.aspx?g=621b168b-3407-4cbb-afc0-8e606b9601f4

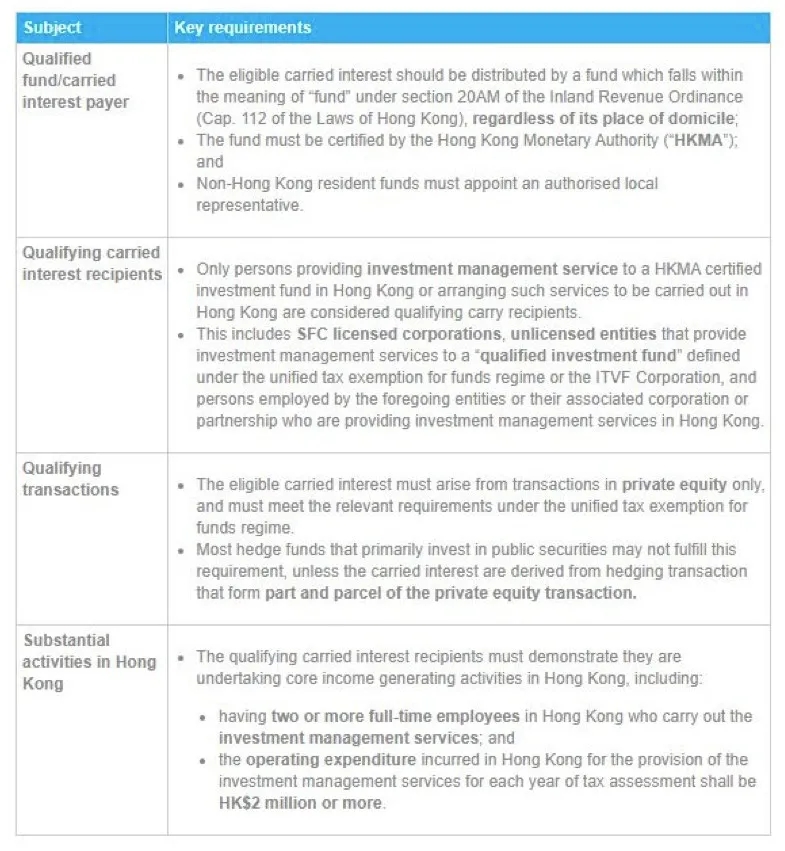

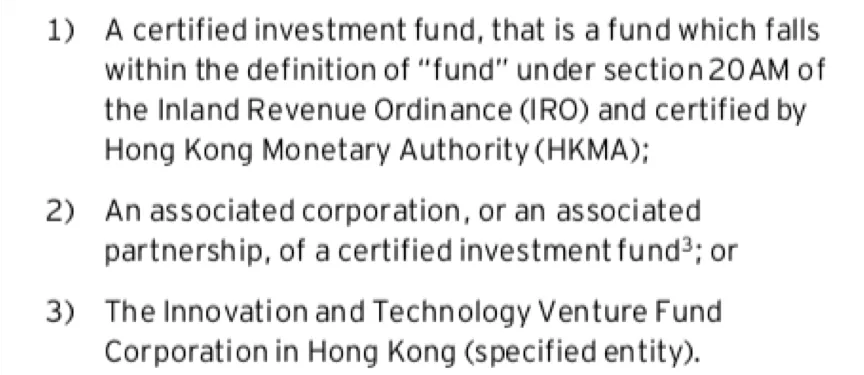

合资格附带权益支付人(Qualifying carried interest payers)

条例草案阐明合资格支付人的定义如下:

1)经核证投资基金,即符合《税务条例》第20AM条 所载有关“基金”定义并经香港金融管理局(金管局) 核证的基金;

2) 经核证投资基金的相联法团或合伙;或

3)香港的创科创投基金公司。

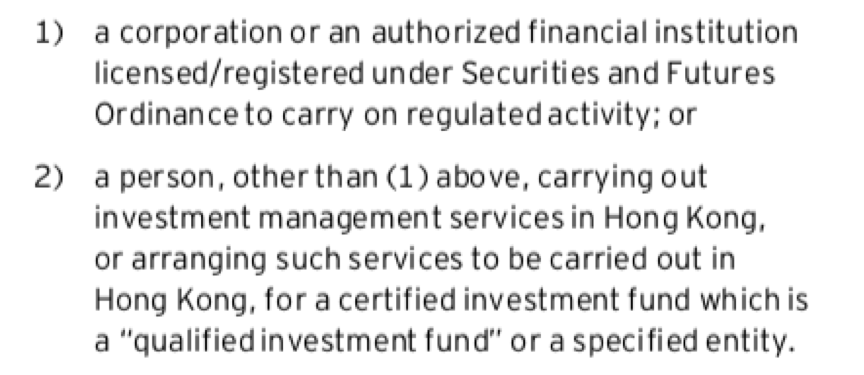

合资格附带权益收取者(Qualifying carried interest recipients)

条例草案规定,以下在香港向经核证投资基金或指明实体提供投资管理服务或安排在香港提供该等服务的合资格人士属于合资格收取者,可符合资格享有税务宽减:

1) 根据《证券及期货条例》获发牌/注册经营任何受规管活动的法团或认可财务机构;或

2) 任何在香港为属“合资格投资基金”的经核证投资基金或指明实体进行投资管理服务或安排在香港提供该等服务的人士(上文第1所述者除外)。

提供投资管理服务

条例草案列出了与经核证投资基金或指明实体有关的 投资管理服务的非详尽名单,内容如下:

1) 向外部投资者或潜在外部投资者筹措资金;

2) 对潜在投资进行研究并提供意见;

3) 取得、管理或处置财产或投资;以及

4) 协助所投资的实体筹集资金。 适用的交易范围

条例草案将适用交易的范围仅局限于与私募基金有关的交易。因此,具资格附带权益必须是由如下投资、特定投资或出售投资进行交易所赚取的利润:

1)《税务条例》附表16C所指明的私人公司的(或私人 公司发行的)股份、股额、债权证、债权股额、基金、 债券或票据;

2) 纯粹持有(不论是直接或间接持有)和管理一间或 多于一间获投资私人公司且不包括附表16C所指明的 任何一类其他资产的特定目的实体或中间特定目的 实体的股份或相关权益;

3) 获投资私人公司的或该公司发行的股份、股额、债权 证、债权股额、基金、债券或票据;

4) 进行上文所述合资格交易所附带的交易,惟不得超过 《税务条例》第20AN条所载5%的门槛。

根据实际情况,如某对冲交易属于私募股权交易的组成部分,而该对冲交易的利润亦涵盖在私募股权交易的损益中,用以计算具资格附带权益,则该对冲交易所衍生的附带权益或可获税务宽减。作为税务宽减的先决条件,经核证投资基金或指明实体的上述合资格交易产生的利润必须根据《税务条例》中关于统一基金豁免制度的第20AN或20AO条获豁免利得税。

附带权益豁免需实质活动要求

基金需要申请香港金融局颁发的相关牌照,与《税务条例》现有的其他税务优惠制度一致,即将实施的附带权益税务宽减待遇须符合实质活动要求。条例草案规定,利得税宽减要适用于合资格人士, 合资格人士则须在适用期间的每个课税年度内, (i)在香港雇用税务局局长认为足够数目的合资格全职雇员,以及(ii)在香港承付税务局局长认为足够的本地营运开支,包括:

1)在香港的合资格全职雇员平均人数不少于2个;

2) 每年在香港承付的本地营运开支不少于200万。

香港税务局的保留权利(反避税条文)

根据《税务条例》现行的反避税条文,条例草案建议,合资格收取者须通过“主要目的测试”,才能享受优惠税率。税务局(IRD Inland Revenue Department)仍然有权拒绝该基金享受此项税收优惠制度。如果经过测试发现是有目的安排获得税收优惠,则可拒绝。同时,还对管理费做了相关的规定,如果管理费用进行了修饰也不符合该项税收优惠政策。

根据《2019年税务(对基金的利得税豁免)(修订)条例》(“IRO”)的统一基金豁免规定,凡符合IRO中“基金”定义的基金,均可获豁免缴付利得税。此类利润必须来自IRO所界定的“合格交易”或“附带交易”,才可获豁免。豁免无需事先批准,因为每个LPF可以自行评估豁免是否适用。此外,认购、转让或赎回LPF的权益,或LPF的利润分配,在香港均无须缴付任何印花税。当时香港政府表示有意对附带权益(Carried interest)提供有吸引力的税收优惠,但并未实施。

2021年1月29日,香港政府刊宪《2021年税务(修订)(附带权益的税务宽减)(Tax Concessions for Carried Interest)条例草案》(《条例草案》),就基金管理公司及雇员获发的附带权益,豁免全部利得税和薪俸税,并将在2月3日提交立法会进行首读。

条例草案旨在对具资格附带权益征收0%的利得税。另一方面,在计算薪俸税时,条例草案剔除了受雇入息中的全部具资格附带权益。

具资格附带权益(“Eligible carried interest”)

具资格附带权益,指某人士通过为经核证投资基金或创科创投基金公司(指明实体)提供投资管理服务按利润关联回报所收取或应累算的款项。

条例草案建议,如果款项满足以下所有条件,则属于利润关联回报:

1) 在支付经核证投资基金或指明实体的投资回报后收取或应累算,惟有关回报须达到门槛回报率;

2) 只在经核证投资基金或指明实体在某段期间就投资获利、就某一些特定投资获利,或该基金或实体在投资处置而获利时才产生;

3) 因应所得的利润而不同;以及

4)该基金或实体外部投资者的回报亦是参照该等利润而定。

参考:https ://www.lexology .com/library/detail.aspx?g=621b168b-3407-4cbb-afc0-8e606b9601f4

合资格附带权益支付人(Qualifying carried interest payers)

条例草案阐明合资格支付人的定义如下:

1)经核证投资基金,即符合《税务条例》第20AM条 所载有关“基金”定义并经香港金融管理局(金管局) 核证的基金;

2) 经核证投资基金的相联法团或合伙;或

3)香港的创科创投基金公司。

合资格附带权益收取者(Qualifying carried interest recipients)

条例草案规定,以下在香港向经核证投资基金或指明实体提供投资管理服务或安排在香港提供该等服务的合资格人士属于合资格收取者,可符合资格享有税务宽减:

1) 根据《证券及期货条例》获发牌/注册经营任何受规管活动的法团或认可财务机构;或

2) 任何在香港为属“合资格投资基金”的经核证投资基金或指明实体进行投资管理服务或安排在香港提供该等服务的人士(上文第1所述者除外)。

提供投资管理服务

条例草案列出了与经核证投资基金或指明实体有关的 投资管理服务的非详尽名单,内容如下:

1) 向外部投资者或潜在外部投资者筹措资金;

2) 对潜在投资进行研究并提供意见;

3) 取得、管理或处置财产或投资;以及

4) 协助所投资的实体筹集资金。 适用的交易范围

条例草案将适用交易的范围仅局限于与私募基金有关的交易。因此,具资格附带权益必须是由如下投资、特定投资或出售投资进行交易所赚取的利润:

1)《税务条例》附表16C所指明的私人公司的(或私人 公司发行的)股份、股额、债权证、债权股额、基金、 债券或票据;

2) 纯粹持有(不论是直接或间接持有)和管理一间或 多于一间获投资私人公司且不包括附表16C所指明的 任何一类其他资产的特定目的实体或中间特定目的 实体的股份或相关权益;

3) 获投资私人公司的或该公司发行的股份、股额、债权 证、债权股额、基金、债券或票据;

4) 进行上文所述合资格交易所附带的交易,惟不得超过 《税务条例》第20AN条所载5%的门槛。

根据实际情况,如某对冲交易属于私募股权交易的组成部分,而该对冲交易的利润亦涵盖在私募股权交易的损益中,用以计算具资格附带权益,则该对冲交易所衍生的附带权益或可获税务宽减。作为税务宽减的先决条件,经核证投资基金或指明实体的上述合资格交易产生的利润必须根据《税务条例》中关于统一基金豁免制度的第20AN或20AO条获豁免利得税。

附带权益豁免需实质活动要求

基金需要申请香港金融局颁发的相关牌照,与《税务条例》现有的其他税务优惠制度一致,即将实施的附带权益税务宽减待遇须符合实质活动要求。条例草案规定,利得税宽减要适用于合资格人士, 合资格人士则须在适用期间的每个课税年度内, (i)在香港雇用税务局局长认为足够数目的合资格全职雇员,以及(ii)在香港承付税务局局长认为足够的本地营运开支,包括:

1)在香港的合资格全职雇员平均人数不少于2个;

2) 每年在香港承付的本地营运开支不少于200万。

香港税务局的保留权利(反避税条文)

根据《税务条例》现行的反避税条文,条例草案建议,合资格收取者须通过“主要目的测试”,才能享受优惠税率。税务局(IRD Inland Revenue Department)仍然有权拒绝该基金享受此项税收优惠制度。如果经过测试发现是有目的安排获得税收优惠,则可拒绝。同时,还对管理费做了相关的规定,如果管理费用进行了修饰也不符合该项税收优惠政策。